Krankentaggeldversicherung: Vertragsklauseln mit Glücksspielcharakter?

Die Rechtslage zu Krankentaggeldversicherungen ist komplex. Einer der Knackpunkte: Soll man den Inhalt der Versicherungspolice detailliert zum Inhalt des Arbeitsvertrags machen oder nicht? Oder setzt man sich damit unnötiger Haftung aus, wenn arbeitsvertraglich – und sei es wegen ungeschickter Formulierung – mehr versprochen wird, als versichert ist?

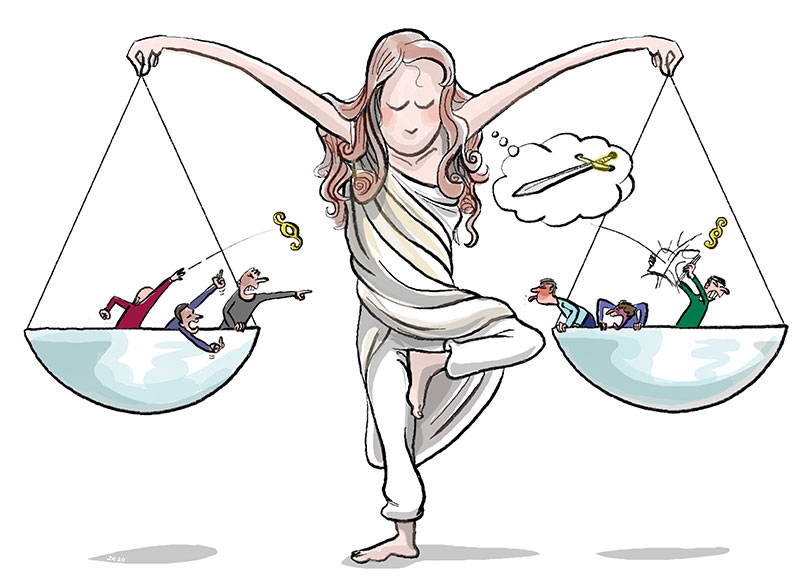

Die Komplexität der Lohnfortzahlung im Krankheitsfall. (llustration: Jonas Raeber)

Für die Lohnfortzahlung im Krankheitsfall eines Arbeitnehmers lassen sich folgende drei Ansätze formulieren:

Erstens, das Gesetzesmodell

Die gesetzliche Lösung ist die Minimallösung: Nach Art. 324a OR ist der Lohn bei Krankheit zu 100 Prozent und – in Abhängigkeit von der Anzahl Dienstjahre – angemessen lange weiter zu bezahlen. Zur Konkretisierung der Vorgabe «angemessen lange» haben die Gerichte die bekannten Berner, Basler und Zürcher Skalen entwickelt. Selbst nach 40 Dienstjahren hätte ein Arbeitnehmer nach Zürcher Skala im Krankheitsfall lediglich Anspruch auf Lohnfortzahlung in Höhe von 322 Kalendertagen. Nach Gesetz besteht zudem kein Lohnfortzahlungsanspruch über das Ende der Kündigungsfrist hinaus.

Zweitens, das Komplementärmodell

Die Arbeitgeberin kann eine Versicherungslösung vorsehen, die über das Gesetzesmodell hinausgeht. Beispiel: Bezahlung des vollen Lohns über das Ende der Kündigungsfrist hinaus. Solche Versicherungsmodelle sind zwar untypisch, aber zulässig. Komplementärmodelle müssen nicht schriftlich vereinbart werden. Zieht die Arbeitgeberin die hälftige Versicherungsprämie unwidersprochen vom Lohn des Arbeitnehmers ab, gelten sie als vereinbart.

Drittens, das Alternativmodell

Gemäss Art. 324a Abs. 4 OR können die Parteien schliesslich von der gesetzlichen Lösung durch unterzeichnete schriftliche Vereinbarung abweichen, sofern mindestens gleichwertige Leistungen einer Krankentaggeldversicherung (KTG-Versicherung) vereinbart werden. Manche Gesamtarbeitsverträge schreiben Mindestinhalte für Versicherungslösungen vor. Ansonsten sind Arbeitgebende aber frei und der Versicherungsmarkt offeriert eine breite Vielfalt von Versicherungsansätzen.

Die wohl bekannteste, geradezu typische Klausel sieht als Versicherungsleistung 80 Prozent des Lohns während maximal 720 Tagen vor. Diese Lösung gilt gemäss Bundesgericht als mindestens gleichwertig im Sinne des erwähnten Art. 324a Abs. 4 OR. Bei den meisten KTG-Versicherungspolicen werden zudem Wartefristen für die Versicherungsleistungen vereinbart, sogenannte Karenzfristen. Oft sind es die ersten 30 Krankheitstage. Es ist umstritten, ob Arbeitgebende während der Karenzfrist den Krankheitslohn auf eigene Rechnung bezahlen müssen, und in welcher Höhe: in gleicher (reduzierter) Höhe, wie die Versicherungsleistungen ausfallen würden oder zu 100 Prozent des Lohns?

Wohl die meisten Arbeitgebenden zahlen Löhne während der Karenzfrist. Damit leisten Arbeitgebende ungefähr 93,5 Prozent aller Krankheitslöhne trotz KTG-Versicherung aus eigener Tasche, da rund 93,5 Prozent aller krankheitsbedingten Absenzen unter 29 Tagen liegen. Aus der vielfältigen und nicht immer eindeutigen Rechtsprechung scheinen sich im Wesentlichen zwei Arten zu ergeben, wie man Alternativmodelle vereinbaren kann: Entweder beschreibt man die spezifischen Versicherungsleistungen einzeln im unterzeichneten Arbeitsvertrag (Prozentsatz des versicherten Lohns, gedeckte Risiken und Leistungsausschlüsse, Dauer der Leistungen, Modalitäten der Prämienfinanzierung, Dauer der Karenzfrist, Übertrittsmöglichkeit in die Einzelversicherung und so weiter). Oder man verweist im unterzeichneten Arbeitsvertrag zumindest auf die Allgemeinen Versicherungsbedingungen der fraglichen KTG-Versicherungspolice.

Unabsichtlich zu viel ...

Gleichgültig, wie man vertraglich vorgeht, stets droht eine Haftungsgefahr nach der Formel: zu viel versprochen, zu wenig versichert. Es lassen sich zahlreiche Gerichtsentscheide über entsprechende Haftung von Arbeitgeberinnen finden. Einmal versäumte ein kleines KMU mit Liquiditätsschwierigkeiten die Prämienzahlungen. Die Versicherungspolice sah aber Leistungsverweigerung bei versäumter Prämienzahlung vor. Im Haftungsprozess ging es dann nicht nur gegen die Arbeitgeberin, sondern sogar gegen deren Verwaltungsrat als Privatperson. Er wurde persönlich zur Zahlung verurteilt.

... oder absichtlich zu wenig regeln?

In einem anderen Fall waren im Betriebsreglement eines Unternehmens mehr Leistungen der Krankentaggeldversicherung versprochen worden, als versichert waren. Ein Arbeitnehmer klagte auf Ersatz der ihm dadurch entgangenen Krankentaggelder. Das Bundesgericht entschied sinngemäss: Im betreffenden unterzeichneten Individualarbeitsvertrag sei nicht auf das Betriebsreglement verwiesen worden. Damit fehle es an der Formvorschrift einer unterzeichneten schriftlichen Vereinbarung; es sei folglich gar keine alternative Versicherungslösung vereinbart worden. Folglich sei von der Arbeitgeberin – auch wenn dem Arbeitnehmer die Versicherungsprämie hälftig auferlegt worden sei – lediglich die gesetzliche Lösung geschuldet und darüber hinaus nur das, was die Arbeitgeberin im Übrigen auch wirklich versichert habe.

Dieser bemerkenswerte Entscheid scheint auf den ersten Blick generell nahezulegen, auf eine individualarbeitsvertragliche Regelung des Versicherungsschutzes gänzlich zu verzichten. Denn mit einer ausdetaillierten Klausel scheint man als Arbeitgeberin eigentlich nur verlieren, nicht aber gewinnen zu können. Andererseits können Arbeitgebende dafür haften, wenn sie die versicherten Arbeitnehmer ungenügend über ihre Rechte und Pflichten aus der KTG-Versicherungspolice und über allfällige, nicht offensichtliche Leistungseinschränkungen nicht verständlich aufgeklärt haben. Solche Aufklärungspflichten können sich direkt aus Gesetz ergeben. Versicherungen geben dafür meistens ein Merkblatt ab.

Wer also auf eine vertragliche Regelung der Krankentaggeldversicherung verzichtet, wird dennoch über sie aufklären müssen. Das relativiert die Versuchung, auf eine vertragliche Regelung gänzlich verzichten zu wollen. Dann doch besser vertraglich klar regeln, was versichert ist, und in der Folge dafür sorgen, dass die entsprechende Versicherung auch tatsächlich abgeschlossen ist und die Prämien bezahlt werden.

Abschliessend bleibt die Warnung von der Übernahme allgemeiner Musterklauseln für die Vereinbarung von KTG-Versicherungen. Im Zweifelsfall empfiehlt sich eine kompetente Einzelfallberatung.