Stolpersteine beim Vergleich

Warum Unternehmen ihre Vorsorgeleistungen umfassend analysieren sollten und wie das gelingt.

Illustration: Jonas Raeber.

Die Frage, wie hoch Pensionskassenleistungen effektiv sind und wie sich diese vergleichen lassen, ist für Versicherte und Arbeitgebende gleichermassen von Bedeutung. Aus HR-Sicht spielt der objektive Vergleich von Pensionskassenleistungen beziehungsweise Vorsorgeplänen bei der Rekrutierung oder der Evaluation einer Vorsorgelösung eine wichtige Rolle.

Um einen Vergleich zu erhalten, berechnet man die Pensionskassenleistungen meist aus der ersten und zweiten Säule in Prozenten des letzten AHV-pflichtigen Lohns. Das Leistungsniveau einer Pensionskasse beziehungsweise eines Vorsorgeplans hängt bei der Pensionierung* jedoch von verschiedenen Grössen und Annahmen ab. Etwa vom versicherten Lohn, von der Sparbeitragshöhe, von der künftigen Verzinsung und vom Umwandlungssatz.

Wie kann ein objektiver Leistungsvergleich erfolgen?

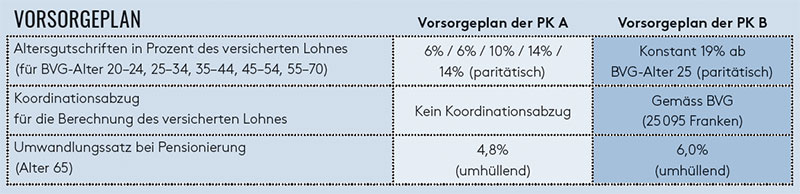

Ein Vergleich gelingt durch die Definition möglichst repräsentativer Musterversicherten. Dazu definiert man pro Versichertenprofil das Eintrittsalter, die eingebrachte Austrittsleistung, den Beschäftigungsgrad sowie den Lohn und die Lohnentwicklung.Als Beispiel die Vorsorgepläne zweier Pensionskassen in der nachfolgenden Tabelle.

Altersrentenvergleich unter Verwendung von Versichertenprofilen

Obwohl der Vorsorgeplan der Pensionskasse B auf den ersten Blick attraktiver erscheint (hoher Umwandlungssatz und hohe Altersgutschriften in Prozent), kann sich der vom Beschäftigungsgrad unabhängige Koordinationsabzug gemäss BVG bei tieferen Löhnen und Teilzeitarbeitenden negativ auf die Altersgutschriften und -leistungen auswirken. Die Berechnungen zeigen anhand der verschiedenen Versichertenprofile, dass Pensionskasse B Teilzeitarbeitenden mit eher tiefen Beschäftigungsgraden wie einem 50 Prozent-Pensum deutlich tiefere künftige Altersrenten bietet als Pensionskasse A. Dies, weil bei Pensionskasse A der versicherte Lohn dem AHV-Lohn entspricht (kein Koordinationsabzug) und die Altersgutschriften in Franken entsprechend hoch sind.

Im Altersrentenvergleich entfaltet der Koordinationsabzug eines Versichertenprofils mit eher hohem Lohn und einer Vollerwerbstätigkeit hingegen eine kleinere Wirkung. Aus diesem Grund schneidet die Pensionskasse B bei solchen Versichertenprofilen besser ab. Zudem sinkt der AHV-Anteil an der gesamten Altersrente mit zunehmendem Lohn erheblich.

Stolpersteine beim Vergleich

Der erste Eindruck eines Vorsorgeplanes kann täuschen, da der Leistungsvergleich eine Momentaufnahme unter Berücksichtigung verschiedener Annahmen für die künftige Entwicklung darstellt:

- Der Umwandlungssatz kann von der Pensionskasse jederzeit angepasst werden.

- Oft wird beim Leistungsvergleich angenommen, dass die künftige Verzinsung der Altersguthaben in allen verglichenen Pensionskassen gleich ist. Die Verzinsung wird aber jährlich durch den Stiftungsrat festgelegt und berücksichtigt in der Regel die erzielte Performance, den Deckungsgrad sowie weitere Kriterien wie die Sanierungsfähigkeit. In der Praxis sind spürbare Unterschiede bei der Verzinsung festzustellen.

- Aus Sicht des Versicherten ist nebst dem Leistungsniveau auch dessen Finanzierung eine relevante Grösse. Je nach Anteil der Mitfinanzierung der Leistungen durch den Arbeitgebenden (z. B. durch überparitätische Sparbeiträge) oder in Abhängigkeit der angenommenen Verzinsung kann es für einen Versicherten sogar attraktiver sein, in einer Pensionskasse mit einem leicht tieferen Leistungsniveau (auf Papier) versichert zu sein.

Wird eine Analyse von Vorsorgeleistungen umfassend durchgeführt, ist der Vergleich eine wichtige Entscheidungsgrundlage: Für Versicherte beispielsweise beim Stellenwechsel oder für Arbeitgebende bei der Evaluation einer neuen Vorsorgelösung.

*Wir beschränken uns hier auf den Vergleich der Altersleistungen bei Pensionierung. Ein Vergleich der Risikoleistungen bei Invalidität und Tod benötigt weitere Grössen und Annahmen.